4月2日晚,欧佩克+多国宣布实施自愿石油减产165万桶/日,减产从5月开始,持续到2023年底。

这份自愿减产计划具体包括俄罗斯(50万桶/日)、沙特(50万桶/日)、阿联酋(14.4万桶/日)、科威特(12.8万桶/日)、伊拉克(21.1万桶/日)、阿曼(4万桶/日)、阿尔及利亚(4.8万桶/日)和哈萨克斯坦(7.8万桶/日)。

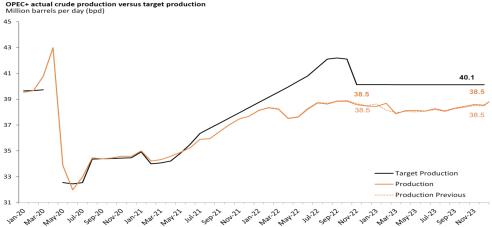

这份减产计划是2022年10月宣布的2022年11月-2023年12月减产200万桶/日的补充,如果这份自愿减产计划得到执行,OPEC+的产量限额将下降到3845万桶/日,接近或低于当前OPEC+实际产量——也即意味着,如果这份减产计划得到执行,OPEC+目前已经接近超额生产了,部分国家(俄罗斯沙特等)要进行实际减产。

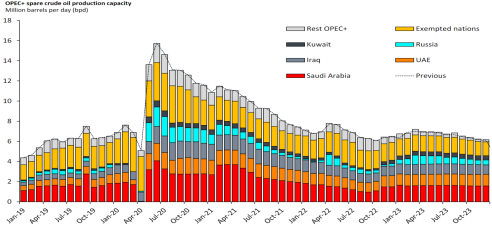

图:OPEC+实施4.2自愿减产,

总产量目标将再下降165万桶/日至3845万桶/日

图:如果执行减产计划,

OPEC实际产量(不含俄罗斯等)将不能再提高

OPEC+自愿减产行动提前反应了全球需求下滑风险,同时也加剧了北半球(中美欧洲)夏季需求高峰期供应紧张风险。按照当前的美欧经济风险及中国需求复苏线性外推,布伦特原油价格很可能在6-9月高峰期回到90-100美元/桶。

OPEC+为何在西方制裁俄罗斯,全球原油成品油库存偏低的情况下宣布减产?自愿减产计划能否得到有效执行?如何评估当前能源价格上行风险?这些是我们这篇文章试图讨论的。

01

OPEC+为何在全球原油成品油

库存偏低情况下宣布减产?

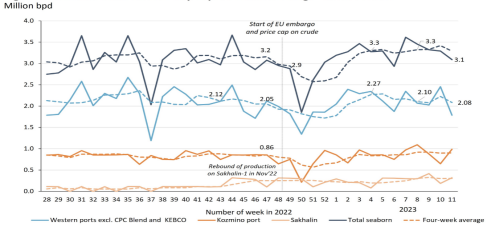

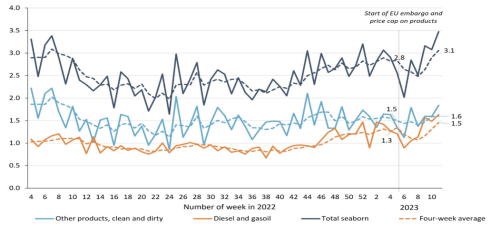

2022年12月5日及2023年2月5日,西方分别对俄罗斯原油进行限价以及禁止进口俄罗斯成品油。这一行动意图打压俄罗斯原油成品油出口,以打击俄罗斯外汇收入,但实际收效甚微——2023年以来俄罗斯海上原油出口平均在330万桶/日,成品油出口在300-310万桶/日,俄油在离开欧美市场后,基本上找到了新的市场。

图:欧美制裁以来,

俄罗斯原油与成品油出口下降低于预期

欧洲试图与俄罗斯能源脱钩,使得OPEC有了进一步控制原油市场能力。在过去沙特、美国、俄罗斯原油博弈中,作为全球最大的三大原油生产国,以沙特的为首的OPEC减产,总会引起美国、俄罗斯对OPEC市场份额的侵蚀,这使OPEC维护原油价格的能力受到怀疑。

而当前,欧美试图与俄罗斯能源脱钩,使俄罗斯的市场扩张与生产能力受到限制——即便俄罗斯在欧美区域外寻找到新的市场,也很难进一步扩张(俄罗斯上游投资不足与技术水平下降,也是其原油产量很难扩张的原因)。

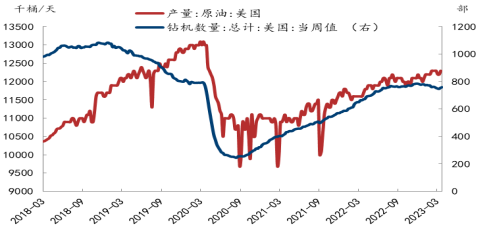

美国原油产量由于拜登政府对传统能源的政策“歧视”,以及美国页岩油公司在新能源转型下对传统能源投资不足,产量增长捉襟见肘(下图)。在美国、俄罗斯大幅扩产风险较低情况下,这给沙特为首的OPEC国家再次对原油市场拥有了控制权,其战略再次从稳“市场份额”转移到稳“市场油价”。

图:美国页岩油气钻机总数下行,

原油产量增长缓慢

02

OPEC+自愿减产计划

能否得到有效执行?

这次OPEC+宣布到2023年12月继续减产165万桶/日,实际上约等于说在OPEC+国家在当前产量基础上都不再增加产量。实际上,再进一步分析,在当前情况下有剩余产能的也就沙特、阿联酋和伊拉克(以及伊朗墨西哥利比亚委内瑞拉几个不参与减产计划的大约有180万桶/日闲置产能),其他国家已经基本没有闲置产能了(下图)。所以减产实施的核心就是沙特、阿联酋和伊拉克。

图:OPEC+国家闲置产能情况

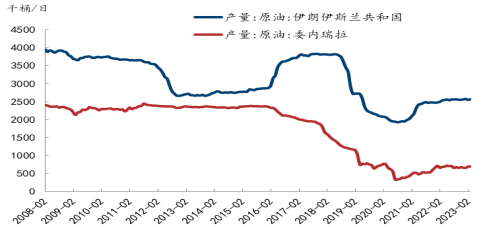

从结论上讲,OPEC+的减产计划应该能够比以往更好的执行。欧美与俄罗斯的能源脱钩使得OPEC+国家更容易团结到一起,降低了OPEC+内部相互博弈的风险。阿联酋、伊拉克在原油生产上一向比较积极,沙特对此也是睁只眼闭只眼,实际上对沙特市场份额影响也不是太大。较大的风险在于伊朗、委内瑞拉的产量增加,但由于这两个国家基数较小,实际上对原油市场供应冲击也不大(下图)。

图:伊朗及委内瑞拉原油产量

另外支持OPEC+减产计划得到执行的理由是,俄罗斯在早前就宣布到2023年底自愿减产50万桶/日。有俄罗斯助攻,将降低沙特为首的OPEC减产压力。基于西方对俄罗斯实施经济制裁,以及制裁后俄油气开采上游资本与技术退出,俄罗斯实际上也面临油气产量下滑风险,这种情况下,俄罗斯自愿减产50万桶/日,应该能够得到有效实施,这增加了沙特减产底气。

除了油气领域具有一致目标——稳“市场油价”之外,在政治上沙特也希望仰赖俄罗斯军事支持。在2021年美国宣布阿富汗撤军后,实际上留下了中东权力真空,沙特也逐渐被拜登政府抛弃。面对伊朗的军事力量崛起,沙特也要寻找新的军事同盟,俄罗斯在这一点上有望对沙特形成支持——早在2018年G20峰会上普京与沙特王储的热情互动就展示了这一点。此后2022年9月在拜登拜访沙特要求增产无果后,普京与沙特王储萨勒曼通话也展示了双方在能源问题上的共同立场。

图:2018年G20峰会普京与小萨勒曼击掌

03

如何评估当前油价上行风险?

OPEC+减产主要目的为对冲欧美经济下行,需求下滑风险,希望将油价稳定托在70美元/桶上方。这次OPEC+自愿减产动作实际上让市场看到了以沙特为首的OPEC国家对原油的心理底线价位——70美元/桶。

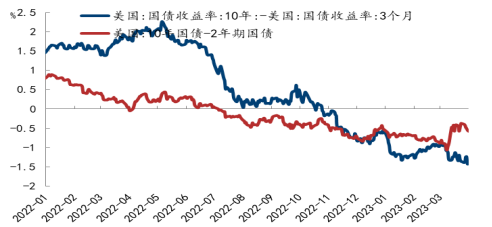

3月20日由于美国硅谷银行风险事件发酵,布油一路下行到70.06美元桶,美油跌破65美元/桶。这次美国硅谷银行风险事件实际上让市场确认了美联储加息周期下,美国经济衰退的开始。

在当前美债长短端利率倒挂背景下,美国的经济下行风险依然远未解除(下图),而油价跌到70美金已经跌到OPEC国家心理价位。这时候发布自愿减产的声明,也意在提醒美国,70美金再不宣布补充原油战略库存(SPR),那是低估了OPEC+的团结。

图:美国国债长端利差倒挂,

经济衰退风险未解除

OPEC+宣布自愿减产一定程度加大了6-9月原油价格上行风险,布油价格有可能再次冲击90-100美元/桶。油价上行的风险主要来自几个方面:

1)原油供应紧张。美沙俄作为传统能源供应强国,产量上行均受抑制。美国主要是拜登政府政策向新能源倾斜,传统能源产量受抑制。沙特与俄罗斯形成价格同盟,也无意增加原油产量。

2)美欧经济偏软着落,中国需求恢复可能超预期。美联储加息缩表下,美国经济衰退风险没有基结束,但应该不会出现2008年级别的经济危机。

这次预期不太会出现类同2008年债务危机,主要原因居民与企业部门的债务杠杆远低于2008年,大型商业银行的风险资产/总资本比重也远低于2008年,目前主要要担心的可能是美国及欧洲部分国家主权债务风险。

另外一方面,中国2022年12月封控放开后,出行正在快速恢复,3-5月是北半球传统汽柴油需求淡季,6-9月开始气温的上升以及交通的拥堵可能加剧汽柴油紧张,将加大原油价格上行风险。

3)全球偏低的原油与成品油库存。美国2022年开始持续释放战略石油储备库存后,当前整体战略石油储备库存处于1984年以来低点,再调节空间非常有限。此外,中国日本原油库存均不高。更加有压力的是,美国欧洲及中国成品油库存均在5年同期低位,这增加了北半球夏季成品油供应风险。

在全球目光均转向新能源同时,传统能源的投资不足,将使欧洲与俄罗斯能源脱钩的过程很难一帆风顺。随着中国疫情后重新开放,欧洲将面临来自中国的能源需求竞争。

当前俄罗斯给到欧洲的天然气供应仅有约0.7亿方/天,这意味着这样的供气水平下俄罗斯将比2022年减少330亿方天然气供应。2023年全球液化天然气投产约200亿方左右,这注定在2023年底前欧洲将再次上演全球能源争夺战——可能欧洲不得不在7-8月就开始提前考虑这一点。这一背景下,对原油价格也将形成提振——2021年10月也曾发生过“油代气”的风险,需要警惕!

发表评论 取消回复